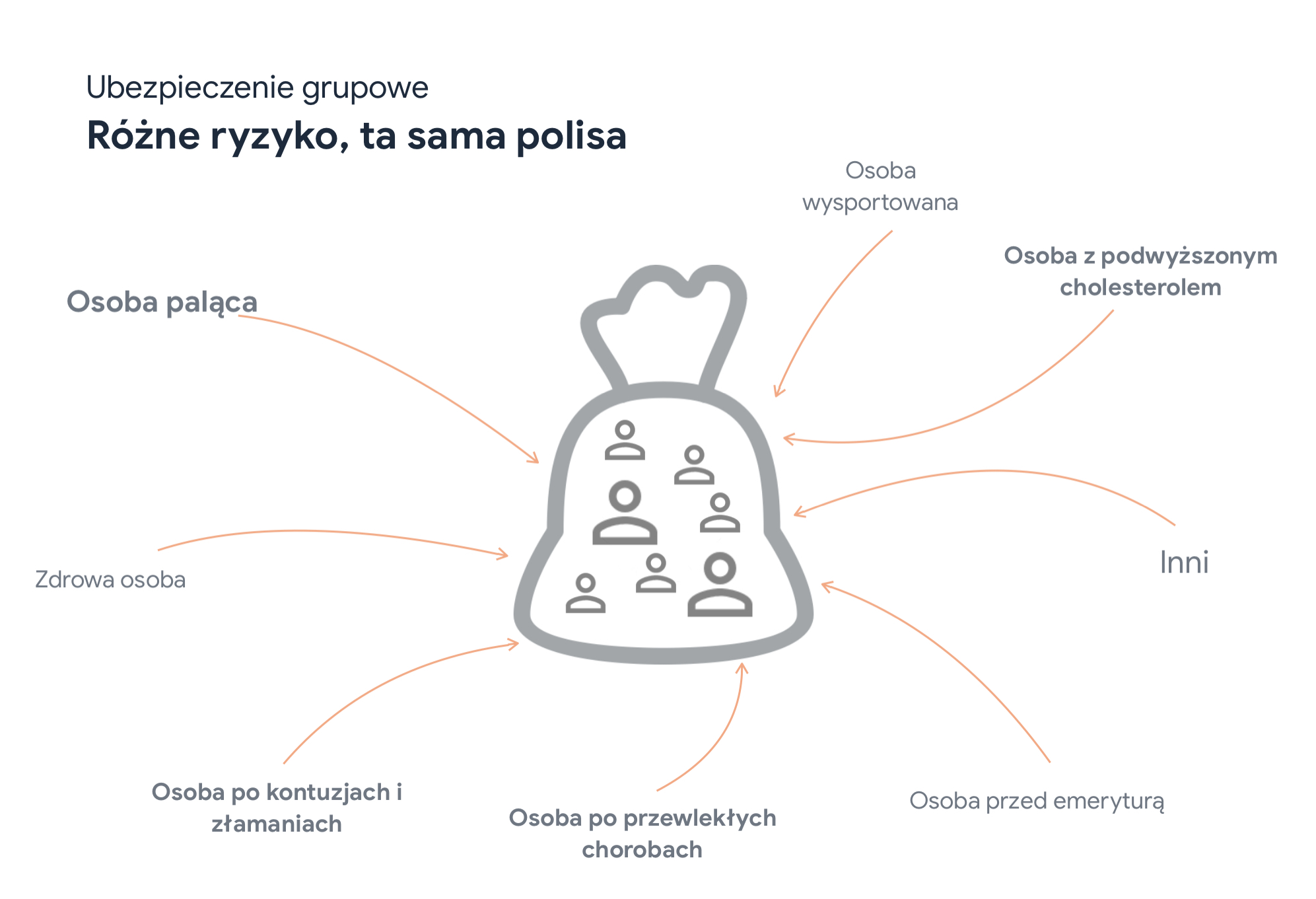

Różne potrzeby, jeden worek

Ubezpieczenie

grupowe

Tzw. grupówki to najczęściej spotykane ubezpieczenia na rynku. Przeważnie są również najtańsze. Czy za niską ceną polisy grupowej stoi również akceptowalna jakość?

Masz wątpliwości, czy rozwiązanie pokrywa Twoje potrzeby?

%

właścicieli grupówek nie zapoznaje się z warunkami polis

%

właścicieli grupówek nie zapoznaje się z warunkami polis

Geneza: Pozapłacowy koszt pracodawcy

Analizę ubezpieczeń grupowych warto rozpocząć od zrozumienia, dlaczego powstały. Większość takich rozwiązań jest częściowo lub całkowicie finansowanych przez pracodawcę. Stanowi to dodatkowy atut pracodawcy na dotychczas rynku dyktowanym przez pracownika.

Podobnie do innych form pozapłacowych świadczeń pracowniczych – karnetów do klubów sportowych, biletów do kina czy wcześniej talonów na zakupy w sieci handlowej, z jednej strony miały stanowić koszt możliwy do zaksięgowania po stronie pracodawcy (odliczenie od podatku), z drugiej strony ułatwienie dla pracownika, który nie musiał zastanawiać się, jak zabezpieczyć siebie lub rodzinę w inny sposób. Brzmi jak korzyść dla 2 stron (win-win). Czy aby na pewno?

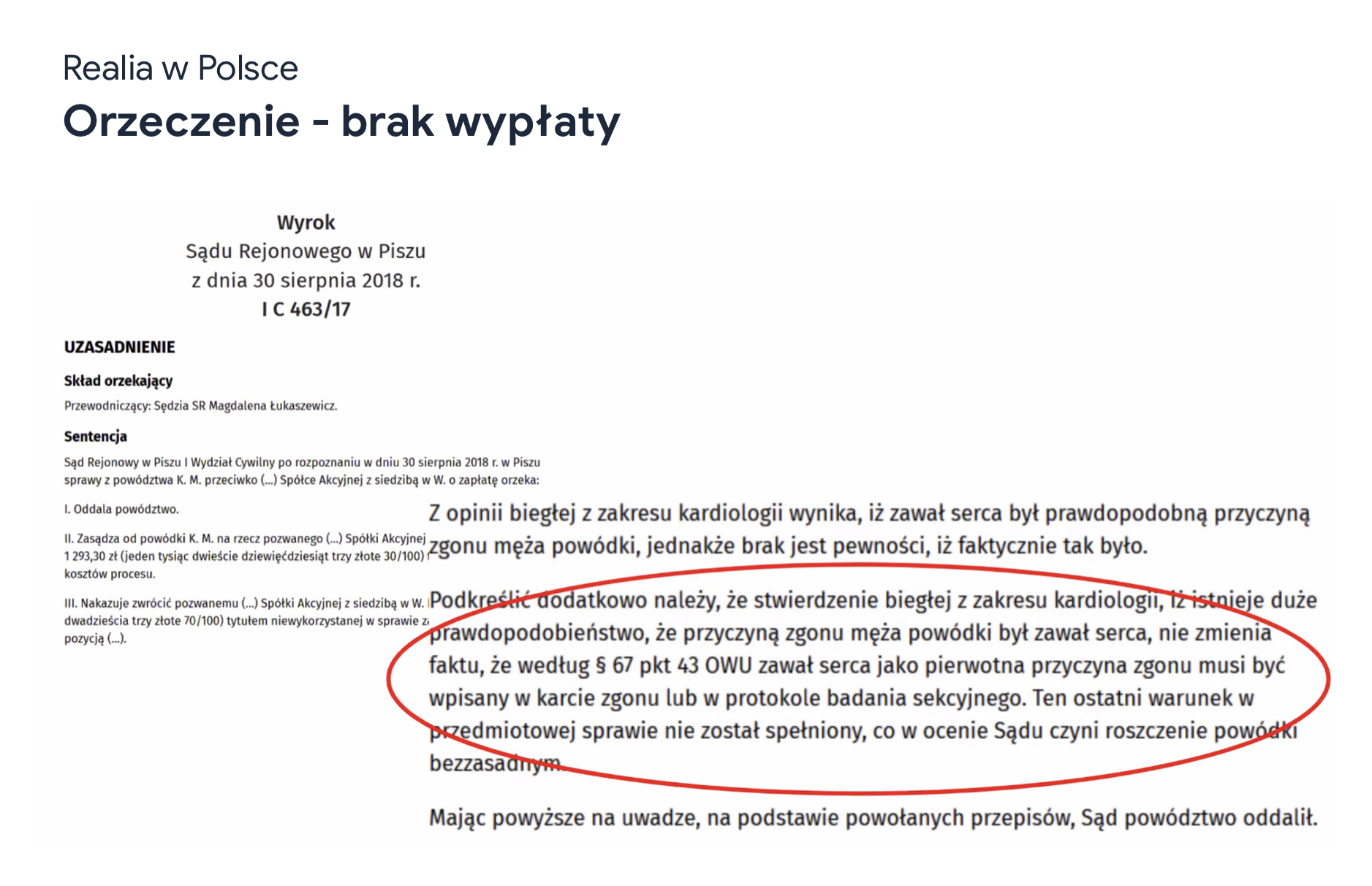

W 2017 r Sąd Najwyższy orzekł, że ubezpieczenie pracownika od wypadków (w tym śmiertelnych) powoduje, że pracodawca nie jest zobowiązany do wypłaty pośmiertnej dla rodziny pracownika. (Więcej m.in. tutaj)

Dodając do tego liczne świadczenia „incentive” dla właścicieli / prezesów firm, szala korzyści zaczyna przechylać się na stronę pracodawcy. Sprawdźmy więc, czego może się spodziewać pracownik.

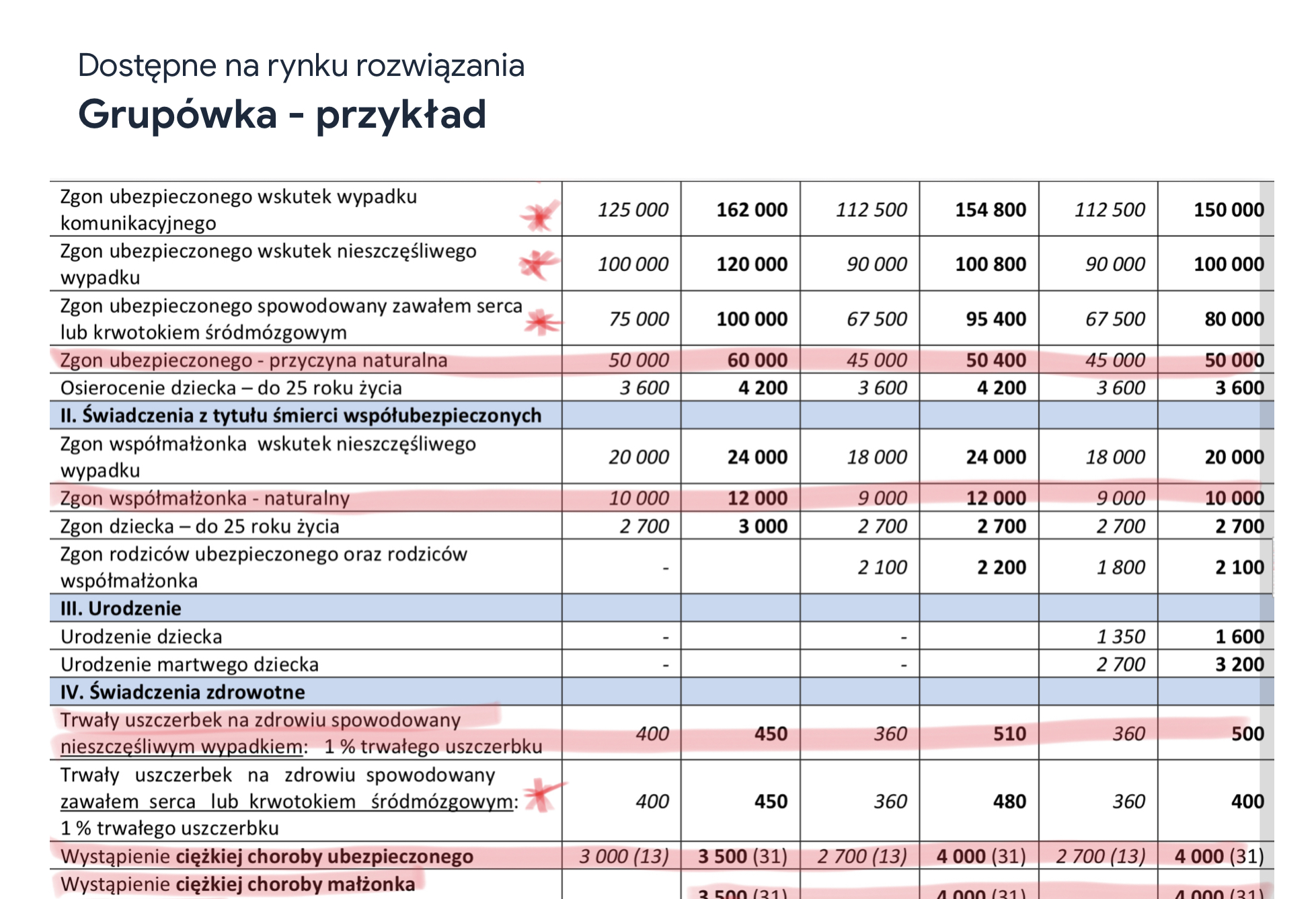

Dużo…i tanio

czyli to, na co Polacy zwracają największą uwagę

Aby precyzyjnie zweryfikować jakość ubezpieczenia grupowego, warto mieć świadomość, jakie ryzyko nam zagraża i jakie mogą być tego konsekwencje. W uproszczeniu – możemy wskazać dwa główne ryzyka:

- utratę życia – jeżeli posiadamy rodzinę, od momentu śmierci nasi bliscy muszą sobie radzić bez nas. Znacznie ograniczony budżet, niespłacone zobowiązania, zmiana planów – to tylko niektóre z towarzyszących zagrożeń.

- utratę zdrowia – z przyczyny nieszczęśliwego wypadku lub poważnego zachorowania. Głównym ryzykiem w tym przypadku jest utrata możliwości zarobkowania, obciążenie budżetu miesięcznego, jak również koszty powrotu do zdrowia/sprawności.

- inne – zwłaszcza w rozwiązaniach grupowych można doszukać się wielu innych zapisów, które stanowią „optyczne” wypełnienie i mogą błędnie wskazywać, że mamy do czynienia z szeroką zakresowo polisą. Możemy tutaj wspomnieć o świadczeniu za urodzenie dziecka lub śmierć rodziców.

Utrata życia

Wypadek

Zachorowanie

Nowotwór

Opieka med.

Inwalidztwo

Inne ryzyko

- koszty operacji

- koszty rehabilitacyjne

- świadczenia szpitalne

- organizację procesu leczenia

- przeszczep organów

- niezdolność do pracy

- badania diagnostyczne

- koszty stomatologiczne

- spec. ubezp. zawodowe

- borelioza

- hashimoto

- cukrzyca

Utrata życia

Potencjalne zagrożenia:

- suma zobowiązań, które będą ciążyły na rodzinie po naszej śmierci

- koszty „projektów”, które są w trakcie realizacji (np. wychowanie dzieci), które będą od teraz realizowane bez nas

- bieżące wydatki, które mogą przewyższać zarobki współmałżonka/partnera

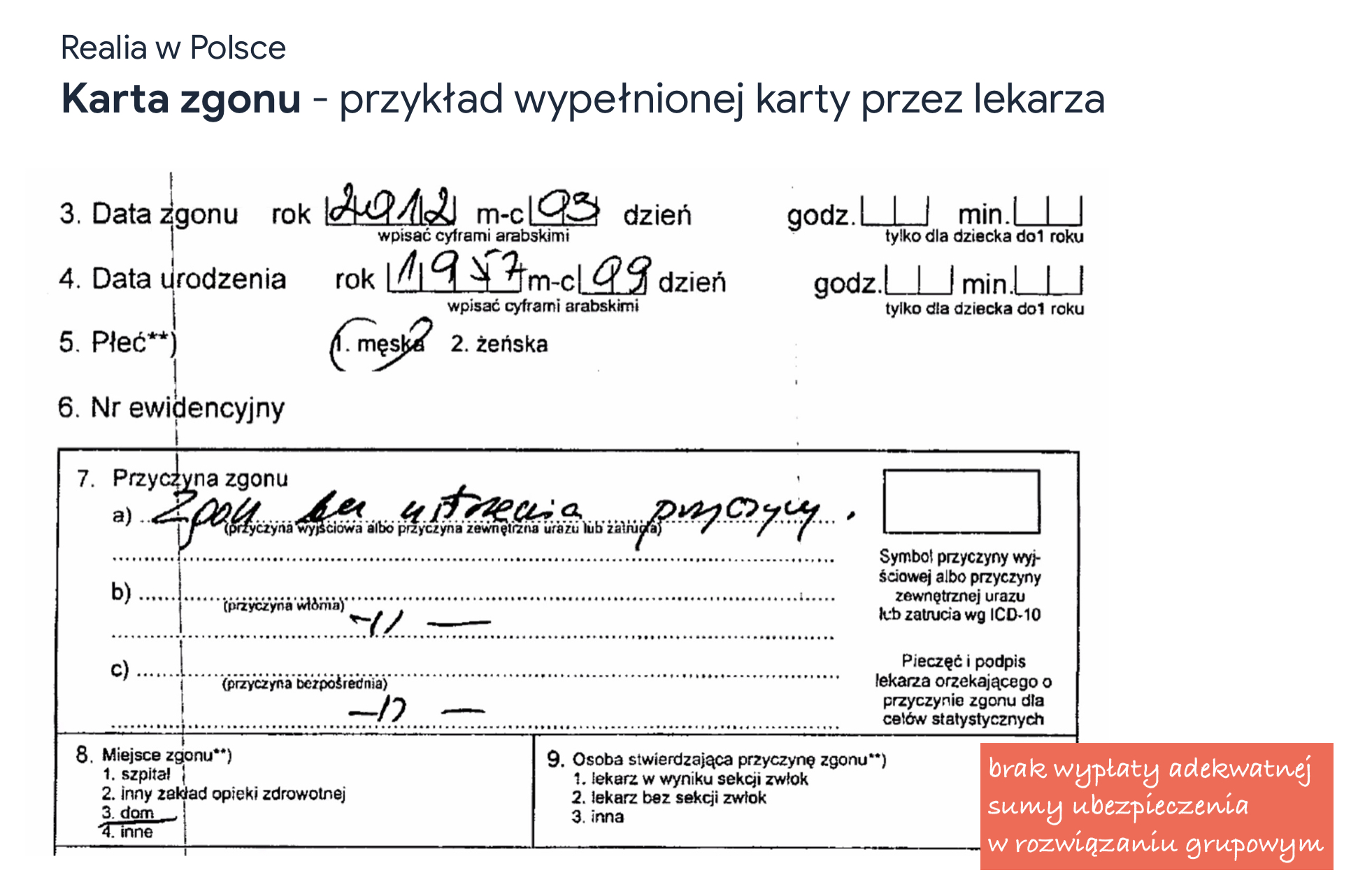

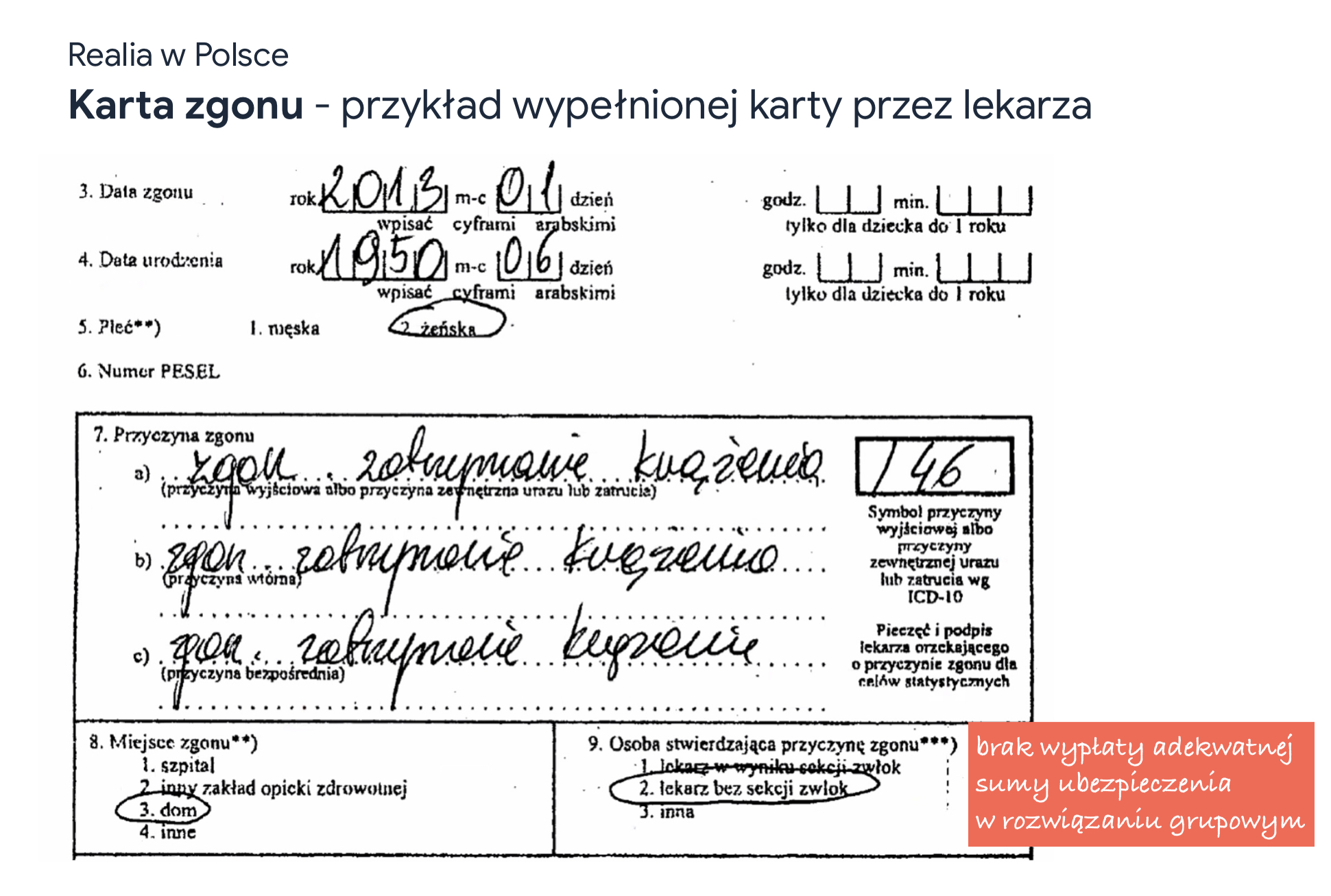

Czy rodzaj śmierci ma znaczenie dla osób, które pozostawimy?

- zgon w nieszczęśliwym wypadku w pracy (typowy przykład wyłączenia: brak związku przyczynowo – skutkowego z wykonywaną pracą zawodową).

- zgon w nieszczęśliwym wypadku (ma swoje źródło poza organizmem ludzkim, co oznacza, że za nieszczęśliwy wypadek nie może być uznany np. wypadek drogowy w wyniku przewlekłej choroby. Wypadki to raptem 6% wszystkich zgonów w Polsce)

- zgon w wyniku zawału serca / wylewu (układ krążenia odpowiada za ok. 40% wszystkich zgonów w Polsce – 2019)

- zgon naturalny (zdecydowanie najczęstszy powód wypłaty / najniższa suma)

Źródła informacji:

- Stat.gov – zgony-wedlug-przyczyn-okreslanych-jako-garbage-codes

- Stat.gov – rocznik-demograficzny-2019

- pzh.gov – raport-sytuacja-zdrowotna-ludnosci-polski-i-jej-uwarunkowania/

- Polisy grupowe: PZU, Warta, Aviva, Nationale-Nederlanden

Częste błędy:

- nieadekwatna suma ubezpieczenia (niedoubezpieczenie) – nieprawidłowo obliczona suma potrzebnych środków w razie śmierci.

Utrata zdrowia

Potencjalne zagrożenia:

- przytłaczające koszty miesięcznych zobowiązań

- koszty życia bez możliwości zarabiania (zwłaszcza w przypadku prowadzenia działalności gospodarczej lub umowy zlecenia)

- koszty rehabilitacji (wypadek, np. fizjoterapia) lub koszty leczenia prywatnego (zachorowanie – np. onkologicznego), które trzeba będzie ponieść bez gwarancji, że wrócimy do pewnej sprawności

- koszty zaopatrzenia (środki medyczne, lekarstwa)

- zagrożenie częściowym lub trwałym inwalidztwem

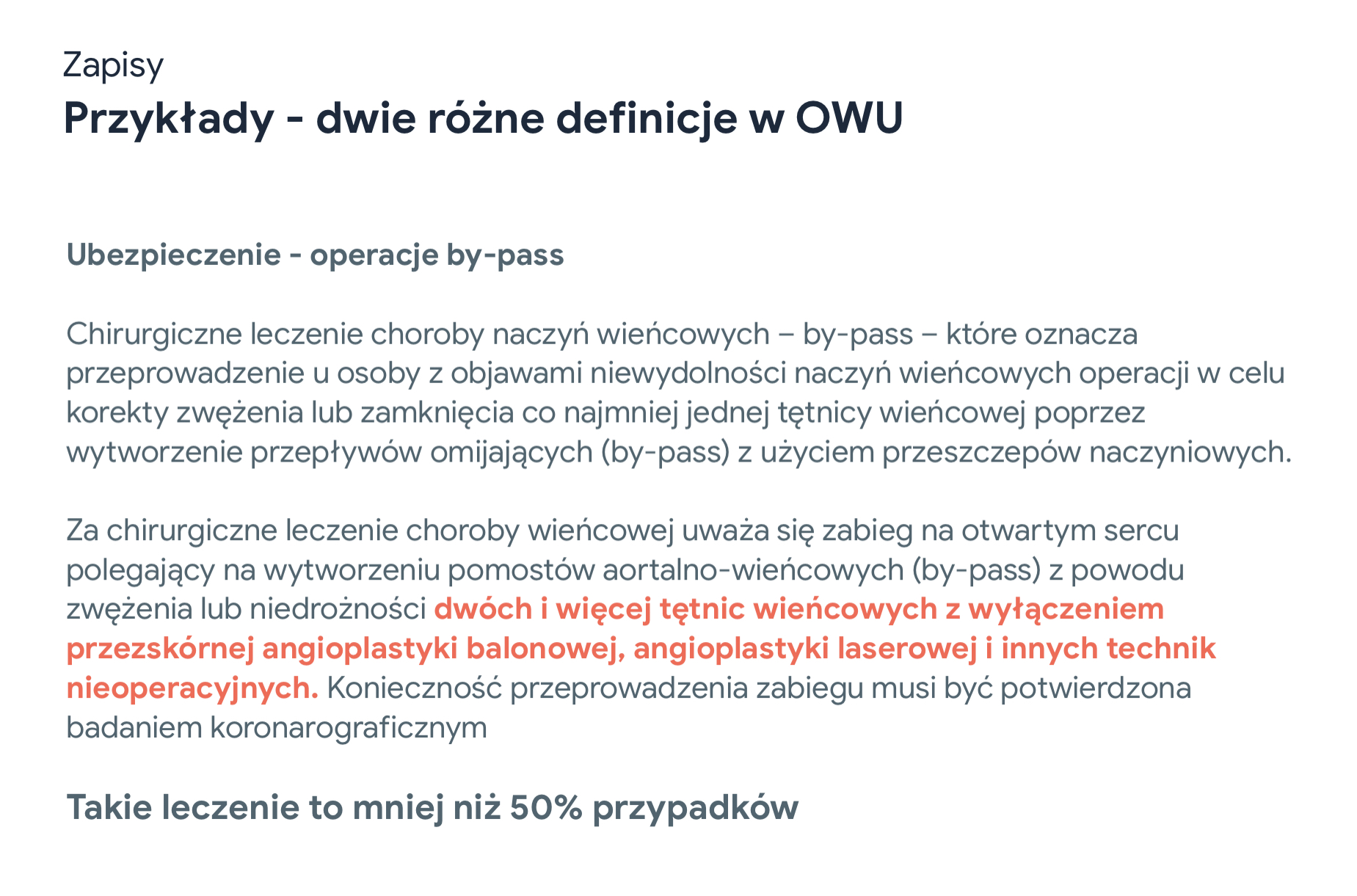

Formy świadczeń w przypadku utraty zdrowia

- organizacja i pokrycie kosztów procesu leczenia i powrotu do zdrowia

- świadczenie pieniężne za wystąpienie zdarzenia

Częste „błędy”

- nie zweryfikowanie wyłączeń odpowiedzialności ubezpieczyciela

- nie zweryfikowanie precyzyjnych zapisów umowy, które wykluczają z odpowiedzialności konkretne przypadki zagrożenia lub wskazują minimalny stopień uszczerbku na zdrowiu, od którego ubezpieczenie zadziała.

Koszt leczenia groźniejszego wypadku (powrotu do pełnej sprawności po ok. 90% kontuzji)

Koszt leczenia poważnego zachorowania (ok. 95% uleczalnych przypadków)

Świadoma decyzja

Zakup ubezpieczenia na życie powinien być decyzją dobrze przemyślaną, świadomą i poprzedzoną własnym porównaniem dostępnych na rynku produktów. Dzięki temu nie przepłacimy za ubezpieczenie, odpowiednio skonstruujemy nasz zakres ochrony, jak i zyskamy pewność, że dobrze zabezpieczyliśmy naszych najbliższych.

Porozmawiamy o Twoich potrzebach

Wspólnie przeanalizujemy, jakie ryzyko Ci zagraża

Dokładna analiza posiadanej polisy

Weryfikacja zakresu, wykluczeń i sum składowych

Sprawdzę możliwości ulepszenia

Podwyższenie sum, zwiększenie zakresu lub nowa polisa

Odpowiednio zabezpieczymy potrzeby

Aktualizacja polis zgodnie z Twoimi wymaganiami

Bezcenna siła wsparcia

Ubezpieczenia to fundament świadomego planowania finansowego. Odpowiednie zabezpieczenie istniejących ryzyk daje możliwość organizacji przyszłych wydatków bez obaw związanych z wystąpieniem nieplanowanych kosztów. W swojej pracy kieruję się precyzją działania i wsparciem na każdym z 3 etapów – analizy ryzyka, dopasowania oferty jak i asyście w ewentualnym procesie odszkodowawczym.

Ile kosztuje konsultacja?

Konsultacja w zakresie posiadanych polis, zakupu nowych rozwiązań ubezpieczeniowych jest dla czytelników tej strony bezpłatna.

Skorzystaj z formularza poniżej, aby zarezerwować termin.

Warto rozmawiać

Kontakt

Korzystając z formularza zgłoszeniowego, akceptujesz zapisy Polityki Prywatności tej witryny.

Wszelkie materiały i opracowania graficzne są własnością intelektualną autora strony. Kopiowanie, modyfikowanie i udostępnianie bez pisemnego zezwolenia autora jest niedozwolone.