Ważne pytanie, które warto sobie zadać

Czym dla mnie jest posiadane ubezpieczenie?

A) Ubezpieczenie jest dla mnie dodatkiem. Będę zadowolony, jeżeli świadczenie z polisy zostanie wypłacone, jednak w przypadku braku wypłaty, moje finanse jak i bezpieczeństwo mojej rodziny jak również przyszłe plany są niezagrożone (pokrycie z oszczędności)

B) Ubezpieczenie spełnia u mnie istotną funkcję ochrony moich finansów w razie wystąpienia większych wydatków na konsekwencje utraty zdrowia tj. rehabilitacje, leczenie. W przypadku mojej śmierci, wypłata z polisy powinna zabezpieczyć finansowo moją rodzinę / osoby ode mnie zależne. Brak wypłaty odszkodowania znacznie wpłynie na komfort i plany finansowe.

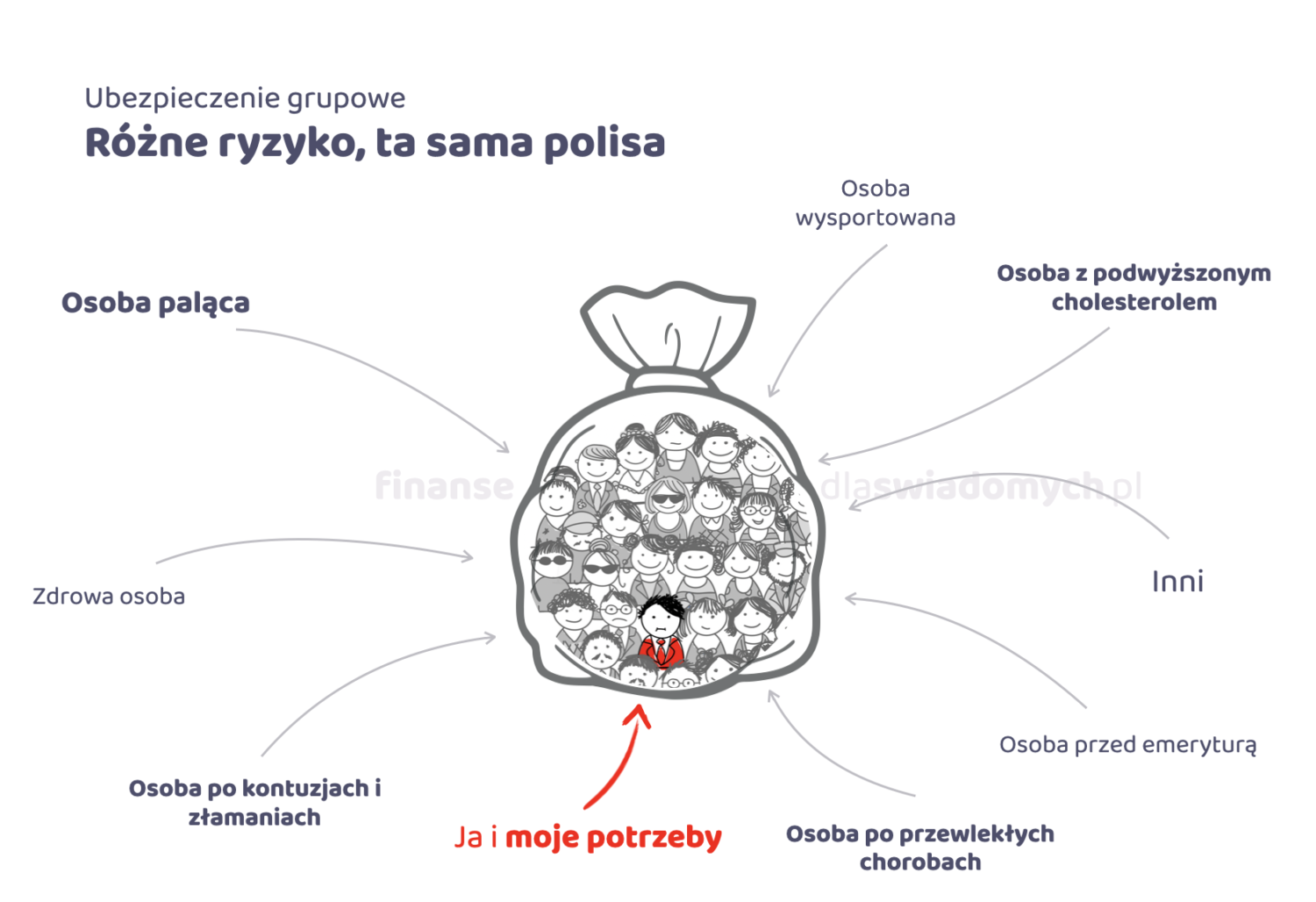

Różne potrzeby, jeden worek

Ubezpieczenie grupowe

Tzw. grupówki to najczęściej spotykane ubezpieczenia na rynku. Przeważnie są również najtańsze. Czy za niską ceną polisy grupowej stoi również akceptowalna jakość?

Masz wątpliwości, czy rozwiązanie pokrywa Twoje potrzeby?

Geneza ofert grupowych - dlaczego pracodawcy zależy, abyś podpisał ubezpieczenie?

Większość ubezpieczeń grupowych jest częściowo lub całkowicie finansowanych przez pracodawcę. Stanowi to dodatkowy atut pracodawcy na rekrutacyjnym rynku, z drugiej strony – świadczenie może być wliczane w tzw. koszty i odliczane od podatku (podobnie do np. kart benefitowych na siłownię).

W 2017 r Sąd Najwyższy orzekł, że ubezpieczenie pracownika od wypadków (w tym śmiertelnych) powoduje, że pracodawca nie jest zobowiązany do wypłaty pośmiertnej dla rodziny pracownika. (Więcej m.in. tutaj)

Dodając do tego liczne świadczenia „incentive” dla właścicieli / prezesów firm, szala korzyści zaczyna przechylać się na stronę pracodawcy.

Dużo…i tanio

czyli to, na co Polacy zwracają największą uwagę

Klasyczna „grupówka” to kilkanaście różnych typów świadczeń i przyporządkowane do nich kwoty ewentualnych wypłat. Na osobie, która nie ma doświadczenia robi to wrażenie – i taki ma to cel. Płacąc niewiele, wirtualnie otrzymujemy duże kwoty zabezpieczenia w wielu różnych sytuacjach, które mogą nam się przydarzyć.

Najczęstszy skład ubezpieczeń grupowych:

- ubezpieczenie od zgonu pod postacią wielu różnych form utraty życia

- odszkodowania wypadkowe i wszelkie tematy pokrewne – inwalidztwo, pobyt w szpitalu, ewentualna rehabilitacja

- świadczenia chorobowe w razie wystąpienia poważnego zachorowania, nowotworu

- świadczenia socjalne – tematy, które mają niewiele wspólnego z ryzykiem dotyczącym nas, ale jest świetnym argumentem marketingowym (skromne wypłaty za urodzenie dziecka, śmierć członka rodziny etc.)

Brzmi jak zabezpieczenie na każdą ewentualność…

Gdzie jest haczyk?

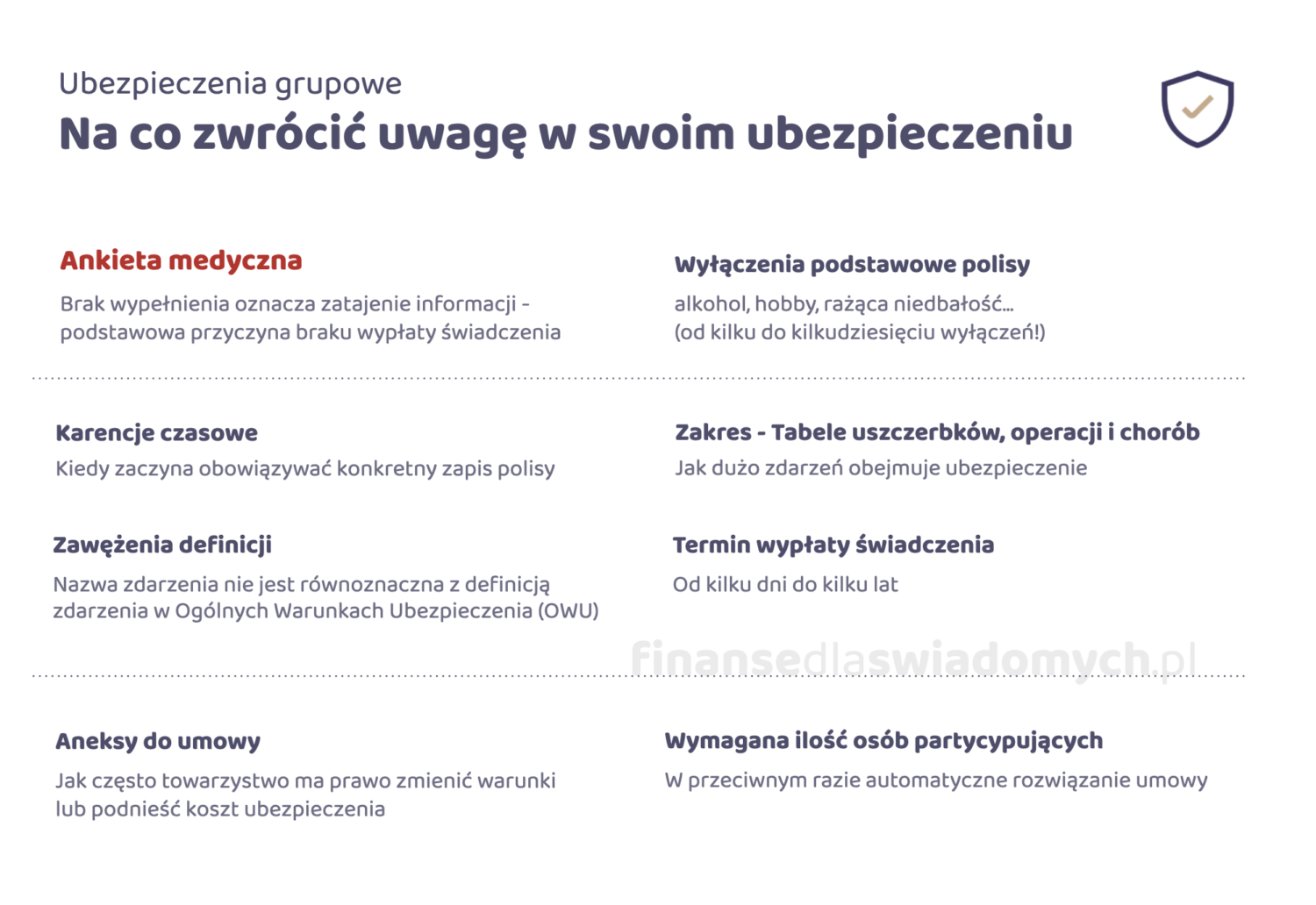

Gdzie towarzystwo znajduje furtkę, aby nie wypłacić przysłowiowego złamanego grosza z grupówki?

Jeżeli istnieje furtka do braku wypłaty, zapewne jest tam nie bez powodu i zostanie wykorzystana.

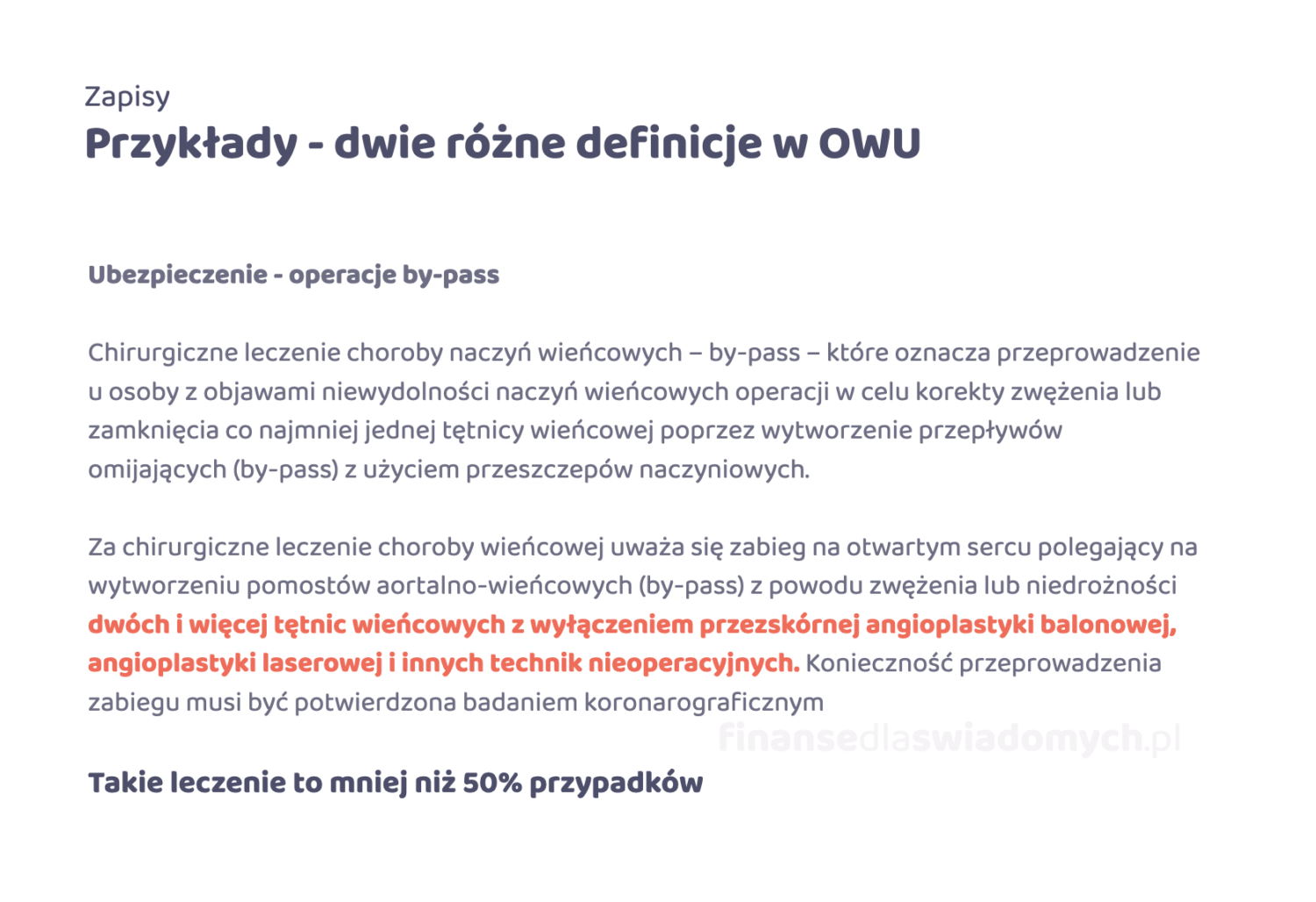

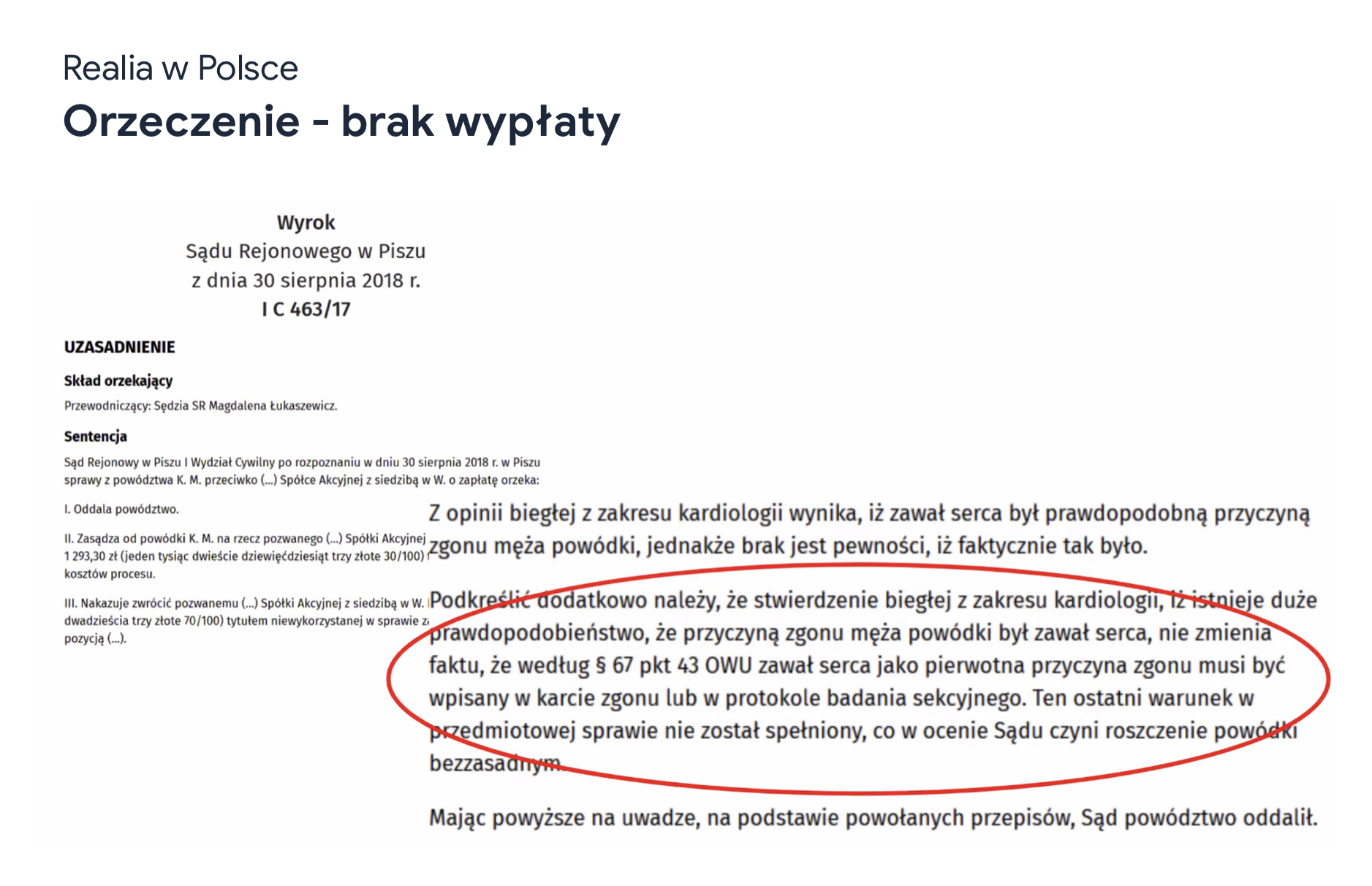

- odpowiedzialność ubezpieczyciela za statystycznie najczęściej występujące zdarzenia jest odpowiednio zawężona poprzez precyzyjne definicje tych zdarzeń (które niejednokrotnie mogą się różnic od ogólnie przyjętych standardów)

- do wypłaty odszkodowania konieczne jest zaistnienie precyzyjnie wskazanych okoliczności

- nieścisłe sformułowania, które pozostawiają możliwość zakwestionowania zdarzenia odszkodowawczego (np. rażące niedbalstwo)

- skala wypłat określana jest przez mało korzystną tabelę uszczerbków (np. dopiero od 5% trwałego uszczerbku na zdrowiu, co eliminuje odszkodowania za mniejsze skręcenia i złamania).

- czas wypłaty odszkodowania odroczony jest w czasie – od kilku miesięcy do nawet kilku lat!

To tylko niektóre z wyłączeń i zawężeń odpowiedzialności ze strony towarzystw ubezpieczeniowych. Najkorzystniejsze polisy mają 3 podstawowe wyłączenia, najgorsze nawet kilkadziesiąt.

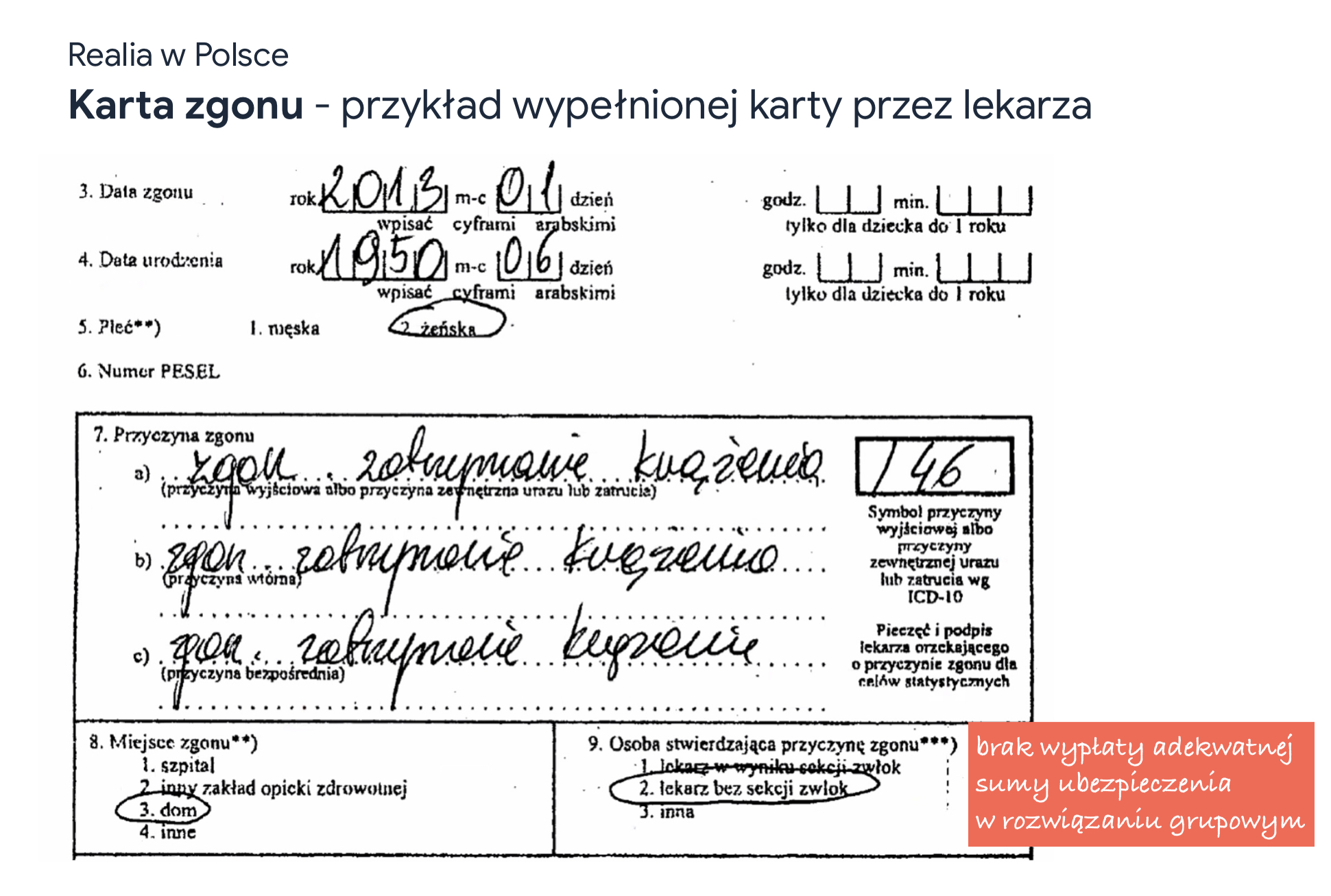

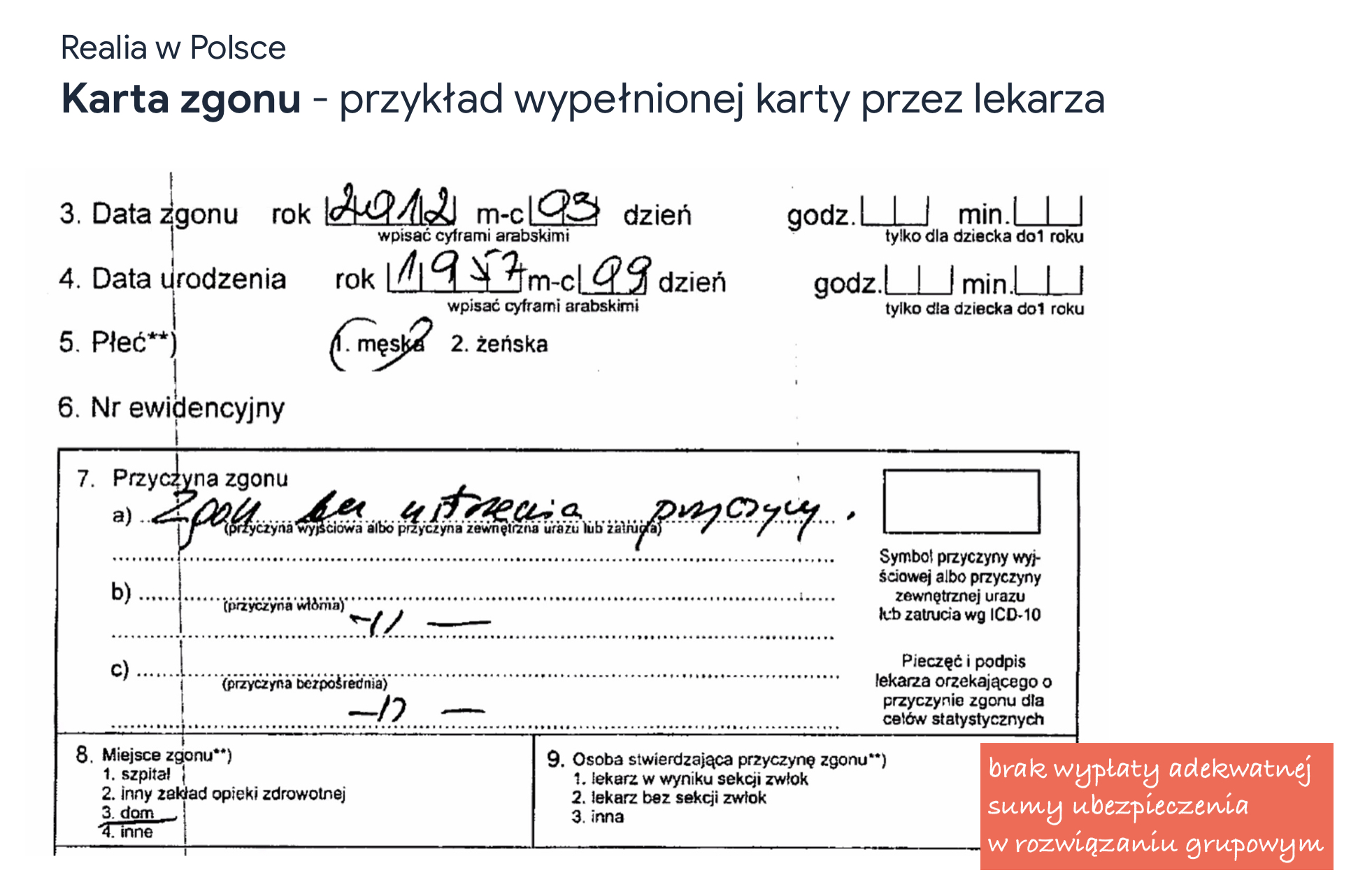

Odszkodowanie zależne od tego, co w kartę zgonu wpisze lekarz lub ratownik medyczny?

W Polsce aż 29% wszystkich przyczyn zgonów jest błędnie opisywana! Tzw. Garbage Codes (śmieciowe kody), które uniemożliwiają prawidłową klasyfikację śmierci, stanowią jedną z najczęstszych przyczyn braku wypłaty odszkodowań.

Smutna ciekawostka: Polski standard jest tak fatalny, że Światowa Organizacja Zdrowia (WHO) w swych raportach wyklucza Polskę z analiz porównawczych dotyczących umieralności według przyczyn.

Więcej informacji m.in.: Portal pomylkalekarza.pl, Materiały Głównego Urzędu Statystycznego oraz Opracowanie Narodowego Instytutu Zdrowia Publicznego

Ryzyko finansowe

Konsekwencje nie posiadania ubezpieczenia lub braku pokrycia ryzyka w zakupionej polisie

- Nagła śmierć - jeżeli posiadamy rodzinę, od momentu śmierci nasi bliscy muszą sobie radzić bez nas. Znacznie ograniczony budżet, niespłacone zobowiązania, zmiana planów - to tylko niektóre z towarzyszących zagrożeń.

- Koszty powrotu do zdrowia po wypadku / chorobie - przez bliżej nieokreślony czas stajemy się kosztem dla domowego budżetu. Brak odpowiedniej polisy może skutkować "wyzerowaniem" oszczędności i ewentualną konieczność zaciągnięcia kosztownych zobowiązań

- Śmierć pomimo nakładów finansowych na leczenie / rehabilitację - co w sytuacji, w której spore nakłady finansowe nie pomogą odzyskać nam sprawności i doprowadzą do trwałego inwalidztwa, a nawet śmierci? To niewątpliwie najgorszy wariant, który może doprowadzić do długofalowej utraty płynności finansowej, jak również do utraty np. głównego żywiciela rodziny (co z kolei doprowadzi do dodatkowej dziury w budżecie miesięcznym).

Koszt powrotu do zdrowia po groźniejszym wypadku (powrot do sprawności po ok. 90% kontuzji)

Szacunkowy koszt prywatnego leczenia poważnego zachorowania (m.in. nowotwory)

Logika w ubezpieczeniach

Ubezpieczenie na życie – duża suma. W wypadku – dwukrotna suma. Wypadek w pracy? Rodzina będzie „spała na pieniądzach” do końca życia. Czy aby na pewno?

Przykład: suma ubezpieczenia – 500 000 zł. Składka – 50 zł. Co to oznacza? Oznacza to, że ryzyko wypłaty takiej sumy jest niezwykle małe. Równowartość (ewentualnie) wypłaconej sumy w składkach oddamy ubezpieczycielowi po… 833 latach! Uwzględniając fakt, że towarzystwa ubezpieczeniowe nie są instytucjami charytatywnymi, tylko finansowo stabilnie prowadzonymi podmiotami, to owe towarzystwo nie zakłada, że taka suma zostanie wypłacona lub ryzyko wystąpienia jest scedowane na większą ilość osób w ramach podobnej polisy.

Świadoma decyzja

Zakup ubezpieczenia na życie powinien być decyzją dobrze przemyślaną, świadomą i poprzedzoną precyzyjną weryfikacją potrzeb. Dzięki temu nie przepłacimy za ubezpieczenie, odpowiednio skonstruujemy nasz zakres ochrony, jak i zyskamy pewność, że w przypadku śmierci dobrze zabezpieczyliśmy naszych najbliższych.

Jak pomagam w skonstruowaniu odpowiedniej polisy?

Porozmawiamy o Twoich potrzebach

Wspólnie przeanalizujemy, jakie ryzyko Ci zagraża

Przeanalizujemy już posiadane polisy

Weryfikacja zakresu, wykluczeń i sum składowych

Sprawdzę możliwości ulepszenia

Podwyższenie sum, zwiększenie zakresu lub nowa polisa

Polisa na miarę Twoich potrzeb

Aktualizacja polis i precyzyjne zabezpieczenie

Bezcenna siła wsparcia

Ubezpieczenia to fundament świadomego planowania finansowego. Odpowiednie zabezpieczenie istniejących ryzyk daje możliwość organizacji przyszłych wydatków bez obaw związanych z wystąpieniem nieplanowanych kosztów. W swojej pracy kieruję się precyzją działania i wsparciem na każdym z 3 etapów – analizy ryzyka, dopasowania oferty jak i asyście w ewentualnym procesie odszkodowawczym.

Ile kosztuje konsultacja?

Konsultacja w zakresie posiadanych polis, zakupu nowych rozwiązań ubezpieczeniowych jest dla czytelników tej strony bezpłatna.

Skorzystaj z formularza poniżej, aby zarezerwować termin.

Warto rozmawiać

Kontakt

Korzystając z formularza zgłoszeniowego, akceptujesz zapisy Polityki Prywatności tej witryny.

Wszelkie materiały i opracowania graficzne są własnością intelektualną autora strony. Kopiowanie, modyfikowanie i udostępnianie bez pisemnego zezwolenia autora jest niedozwolone.